Налог на ставки на спорт

Сумма, из которой следует вычесть все налоги, рассчитывается максимально просто: Но, естественно, число физических лиц, которые официально подавали декларации о доходах со ставок, было не велико.

Данный налог предусмотрен статьей налогового кодекса Российской Федерации. Поэтому бывает так, что игрок узнает о реальной сумме налога лишь после оформления ставки в представительстве конторы.

Допустим, игрок положил на депозит тысячу рублей и одной ставкой выиграл Винлайн, а также другие букмекерские конторы РФ Здесь стоит отметить, что БК Winline взимает налог лишь с чистой прибыли.

Это означает, что его прибыль не будет отягощена какими-либо дополнительными суммами выплат. Может показаться, что уплата налогов является, как минимум, нелогичной. Мол, выиграть ставку относительно сложно, так еще и необходимо отдать часть прибыли казне страны.

Если у Вас есть вопросы, предложения или идеи, связанные с работой нашего сервиса, пожалуйста, сообщите об. Есть вопросы по обозначениям ставок?

Ставки на спорт и налоги

Не понимаешь, что такое П1 или ИТБ1? Не знаешь, что такое тотал или фора? Краткий FAQ по ставкам. Уведомления о публикации новых спортивных прогнозов на самые интересные матчи! Кукис COOKIES — это небольшие текстовые файлы, которые хранят информацию непосредственно на компьютере пользователя, parimatch официальный мобильном телефоне или другом устройстве.

С помощью cookies веб-сервер может сохранить, например, предпочтения и настройки на компьютере пользователя, его мобильном телефоне или другом устройстве ахкоторое затем автоматически восстанавливается при следующем посещении. Иначе говоря, файлы кукис cookies предназначены для того, чтобы сделать использование Сайта более удобным, например, чтобы Пользователь не повторял процесс входа в систему во время следующего визита.

Налоговым агентом в данном случае является букмекерская контора, в ее обязанностях перечислять данный налог в бюджет. Ранее обязанность в уплате налогов с выигрыша лежала на самих игроках. Важно понимать, что при выводе средств, с игрока удерживается сумма налога со всех выигрышей, даже если часть из них он успел проиграть.

Подробно рассмотрим это на следующем примере:. Затем он проиграл рублей и решил вывести со счета оставшиеся рублей.

Несмотря на проигранные рублей, игрок обязан уплатить налог с выигранных рублей, то есть рублей. Это не самый приятный момент в ставках на спорт в российских букмекерских конторах, но универсальной и точной схемы учета всех выигрышей и проигрышей на данный момент.

В связи с этим, в каждой букмекерской конторе взимается разный налог. Жесткое и понятное регулирование налогообложения с выигрышей игроков наступит со временем, но сейчас схема не совершенна. В некоторых букмекерских конторах игроки платят 13 процентов с выигрышей, в других — 13 процентов с разницы вход за бет суммой депозита и суммой вывода.

Есть случаи, когда букмекер удерживает налог менее 1 процента или не удерживает вообще БК Фонбет. Такая же путаница присутствует и в наземных пунктах приемов ставок, каждый букмекер рассчитывает ставки по разному. При этом желательно открывать счет в банке, на счет в котором ранее не выводились деньги из каких-либо букмекерских контор.

На этот счет следует заказывать выплаты у нелегальных букмекеров. Выводимая сумма должна представлять собой чистый выигрыш за вычетом депозитов и проигранных денежных средств.

Сумма поступивших денег в пересчете на российские рубли по курсу Центробанка РФ является налогооблагаемой базой.

Надо ли платить налог с выигрыша у букмекеров и как это сделать?

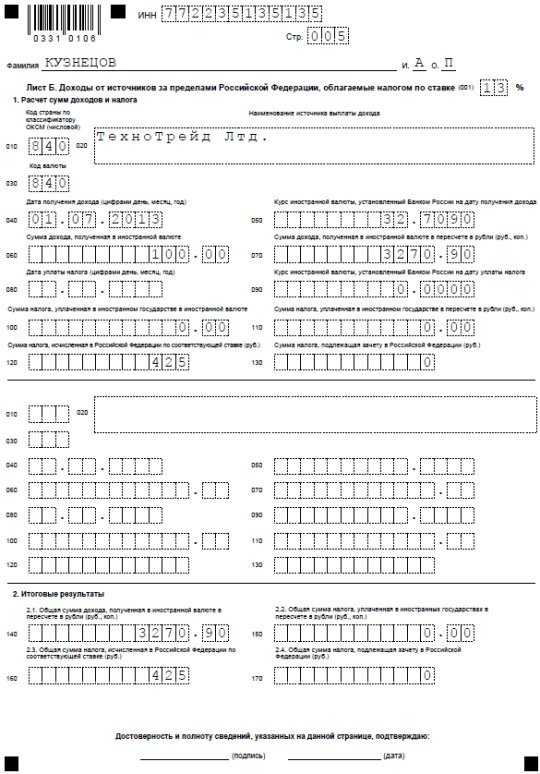

Доход, полученный от совершения ставок или участия в тотализаторе, ничем не отличается от других видов дополнительного дохода, подлежащего обязательному декларированию и последующей уплате. На выигрыши у букмекеров тоже в полной мере распространяется российское законодательство. А именно:. До В декларации должны быть приведены все виды доходов, которые были получены физлицом в указанном календарном году, включая те доходы, с которых уже взимались налоги например, доходы с официального места работы.

Инструкцию по заполнению декларации и соответствующий бланк можно найти на официальном сайте Федеральной налоговой службы.

В качестве источника получения дохода правильнее всего будет указать онлайн-казино или зарубежный тотализатор. Заполненная декларация вместе с копией выписки из банка должна быть отправлена ценным письмом в фискальный орган по месту проживания — с полной описью вложений и уведомлением о вручении. А сам налог на выигрыши необходимо оплатить в банке на реквизиты местной налоговой службы. Такой подход к оформлению доходов с выигрышей у букмекеров является оптимальным и не нарушающим российское законодательство.

При условии выполнения всех вышеописанных шагов у налоговой службы не должны возникнуть какие-либо вопросы к игроку. Важный нюанс: В Российской Федерации размер налога на дополнительный доход зависит от налогового резиденства плательщика.

Налогообложение интерактивных ставок в России

Российским налоговым резидентом считается лицо, которое провело более половины календарного года на территории РФ. Разумеется, речь идет о том годе, в течение которого физлицо получало выигрыши в букмекерской конторе. Налоговый статус желательно уточнить заранее до заполнения декларации в ФНС по месту регистрации. Если букмекер сообщил в фискальные органы о таких выигрышах что он обязан делать по законуно сам игрок эти денежные средства не задекларировал, то ФНС может выставить игроку финансовую претензию.

Ее размер равен сумме незадекларированного дохода и неуплаченного налога, включая положенные штрафы и пени. Нарушения налогового законодательства в области выигрышей в букмекерских конторах имеют трехлетний срок давности. Исчисление этого срока идет с последнего дня подачи налоговой декларации за отчетный год. С налогами на выигрыши в зарубежных офшорных букмекерских конторах дело обстоит несколько. Федеральная налоговая служба может узнать о факте выигрыша лишь в том случае, если выигранные средства были выведены на счета в российских банках или проведены через платежные системы Qiwi, Яндекс.

При этом банки, в которых игроки открывают счета для вывода выигрышей, не обязаны сообщать в налоговую службу о проведенных транзакциях. Факт нарушения законодательства может открыться только в случае налоговой проверки. Если выигрыши выводятся через иностранные системы платежей, то этот доход не считается налогооблагаемым. Наиболее популярные из таких систем — WebMoney, Neteller, Skrill — используются для ввода-вывода средств во многих букмекерских конторах. Но как только игрок обналичит эти выигрыши в рублях или переведет на карту российского банка, он обязан следовать действующим нормам налогового законодательства.

ФНС может заинтересоваться происхождением доходов физлица, не уплачивающего налоги, но при этом совершающего крупные покупки, регистрируемые государством. Так что, клиенты зарубежных БК, которые часто выигрывают по-крупному и не декларируют такие доходы, находятся в зоне риска.